(投稿・令和5年9月)

今年(2023年)の夏は、「地球温暖化」を超えて「地球沸騰化」の時代とも言われ(国連グテーレス事務総長の発言)、異常気象による世界的な大災害が発生しました。

そして、日本でも異常降雨、崖崩れ等の災害が続発し、住宅が滅失、倒壊する等の被害も発生しました。

ところで、震災、風水害等の災害により住宅が滅失、損壊すると、その住宅の敷地となっていた土地が住宅用地として使用することができなくなってしまいます。

そこで今回は、被災して住宅用地ではなくなった場合、固定資産税評価はどうなるかの解説です。

ページコンテンツ

住宅用地とは何か(復習)

まず、住宅用地とは何かの一部を復習します。

住宅用地とは「専ら人の居住の用に供する家屋又はその一部を人の居住の用に供する家屋で政令で定めるものの敷地の用に供されている土地」(地方税法第349条の3の2)です。

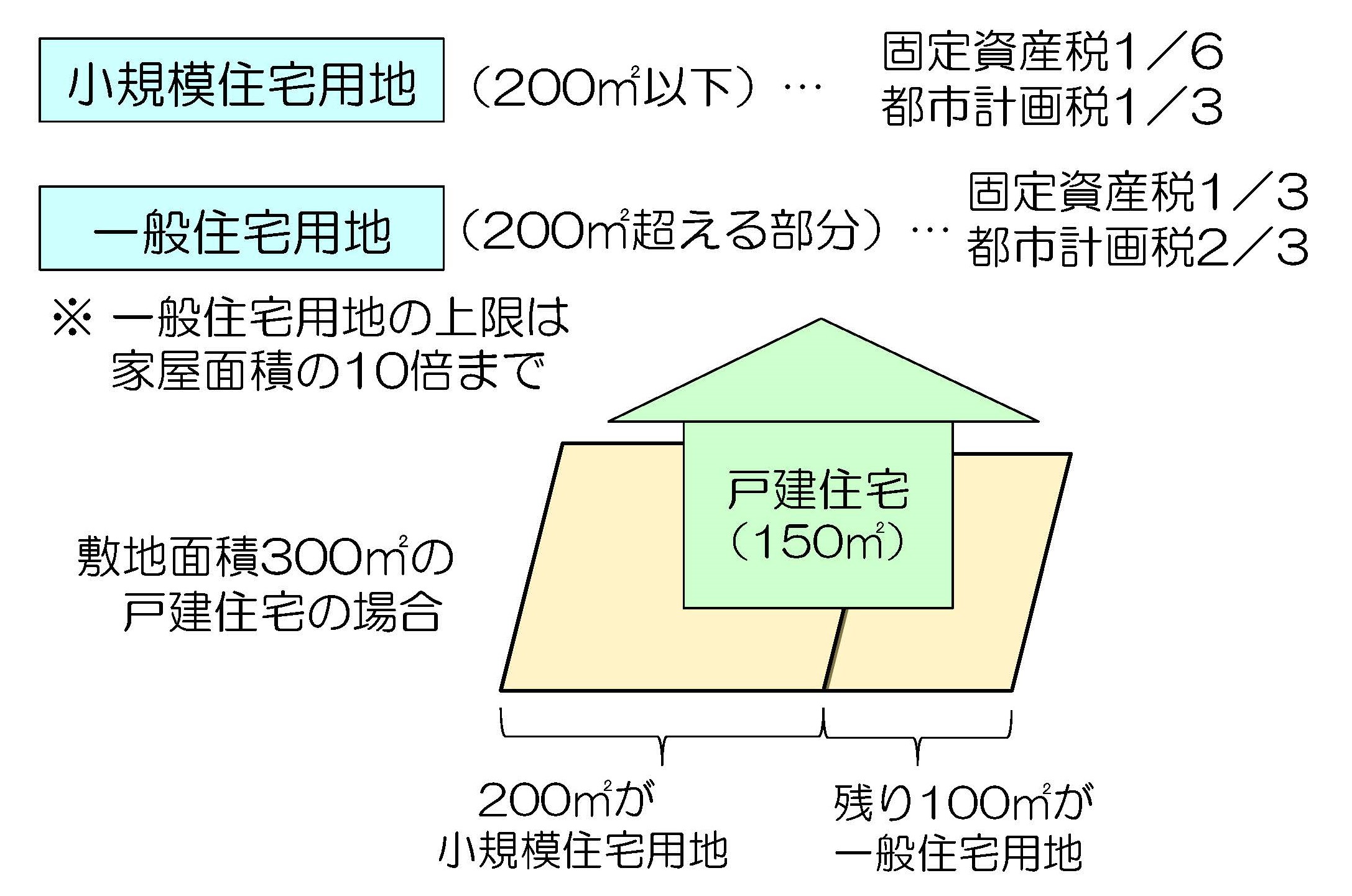

住宅用地のうち戸建住宅の場合の固定資産税は、200㎡までが1/6(小規模住宅用地)に、それを超える面積分は1/3(一般住宅用地)に減額されることとなります。

また、都市計画税の小規模住宅用地は1/3、一般住宅用地は2/3となります。

なお、一般住宅用地の固定資産税1/3・都市計画税2/3は住宅の床面積の10倍までが限度となります。

<住宅用地の仕組み(戸建住宅の場合>

「住宅用地のみなし特例」とは

「住宅用地のみなし特例」制度の趣旨

この住宅用地は、原則として賦課期日(1月1日)の現況において現に住宅の存する土地であるものの、震災、風水害、火災等の災害により住宅が滅失し又は損壊のため取り壊された場合(以下「被災住宅用地」)には、住宅用地として認定できなくなってしまいます。

そこで、被災住宅用地について所有者の税負担が急増することを回避し、住宅の再建を側面から支援する観点から、市町村長が「止むを得ない事由」と認定した場合には、次の「住宅用地のみなし特例」が適用されます。

根拠法は地方税法第349条の3の3「被災住宅用地等に対する固定資産税の課税標準の特例」ですが、平成13年度、17年度、29年度に亘って改正されています。

(1)平成13年度の改正

震災、風水害等の発生後2年度分の固定資産税(以下「都市計画税も含む」)を住宅用地とみなします。

(2)平成17年度の改正

災害対策基本法に基づく避難指示等(避難勧告及び警戒区域の設定を含む)の期間が災害発生年の翌年以後に及んだ場合、住宅再建に着手し得る状況が整った後に賦課期日が到来する3年度分の固定資産税を住宅用地とみなします。

(3)平成29年度の改正

被災市街地復興特別措置法に基づく被災市街地復興推進地域に定められた場合には、震災発生後4年度分の固定資産税を住宅用地とみなします。

震災、風水害等とは

震災、風水害等とは、震災、風水害、雪害、落雷、噴火等の自然的災害、及び火災、爆発、事故等の人為的災害に起因して、住宅が滅失し、又は損壊した場合を指します。

ただし、自己の放火や自己都合による建物取壊しの場合は、これに含まれません。

「止むを得ない事由」とは

市町村長が被災住宅用地を住宅用地として使用することができない「止むを得ない事由」と認定し、「住宅用地のみなし特例」が適用される事例は、次の場合等です。

・ がれき等の処理で物理的に使用できない。

・ 権利関係の調整に時間がかる。

・ 復旧工事用の資材置場として用地を提供したため使用できない。

・ 経済的事情により、住宅再建まで時間が必要である。

特例適用可能な所有者の範囲

本特例措置の適用を受けることができる所有者等の範囲は、次のとおりです。

(1) 被災年度に係る賦課期日(1月1日)における所有者

(2) 震災等の発生した日の属する年の1月2日から当該震災等の発生した日までの間に土地の全部又は一部を取得した者

(3) (1)又は(2)に該当する者から相続により、土地の全部又は一部を取得した者

(4) (1)又は(2)に該当する者から土地の全部又は一部を取得した三親等内の親族

(5) (1)又は(2)に該当する法人についての合併又は分割により、土地の全部又は一部を取得した法人

特例対象地積の範囲

被災住宅用地について、一部が分割譲渡された場合、又は共有関係の変更があった場合等について、特例を受ける対象地積の範囲は、次のとおりです。

一部が分割譲渡された場合

被災住宅用地の一部について、震災等の発生した日の翌日以後に、第三者に分割譲渡された場合は、当該譲渡された部分の地積が譲渡する前の全体の地積に占める割合により、その部分を「みなし住宅用地の特例」の適用から除外します。

共有関係の変更があった場合

(1)被災共用土地の場合

被災共用土地については、建物が滅失した後についても従前と同様に、連帯納税義務の解除及び共用土地に係る税額の按分を行いますが、住宅用地とみなされる地積の算定については、通常の区分所有家屋の敷地の場合に準じます。

すなわち、被災前の居住用部分に相当する部分の被災区分所有家屋の床面積に対する割合を元に、住宅用地とみなす部分を算定します。

ただし、被災前に居住用であった部分の持分に対応する持分が第三者に譲渡された場合には、その持分に対応していた部分は居住部分ではなかったものとみなします。

(2)被災共用土地以外の土地の場合

新たな第三者が取得した共用持分や本来の対象者であっても被災後新たに取得した共有持分は対象としません。

「被災住宅用地」適用には申告が必要

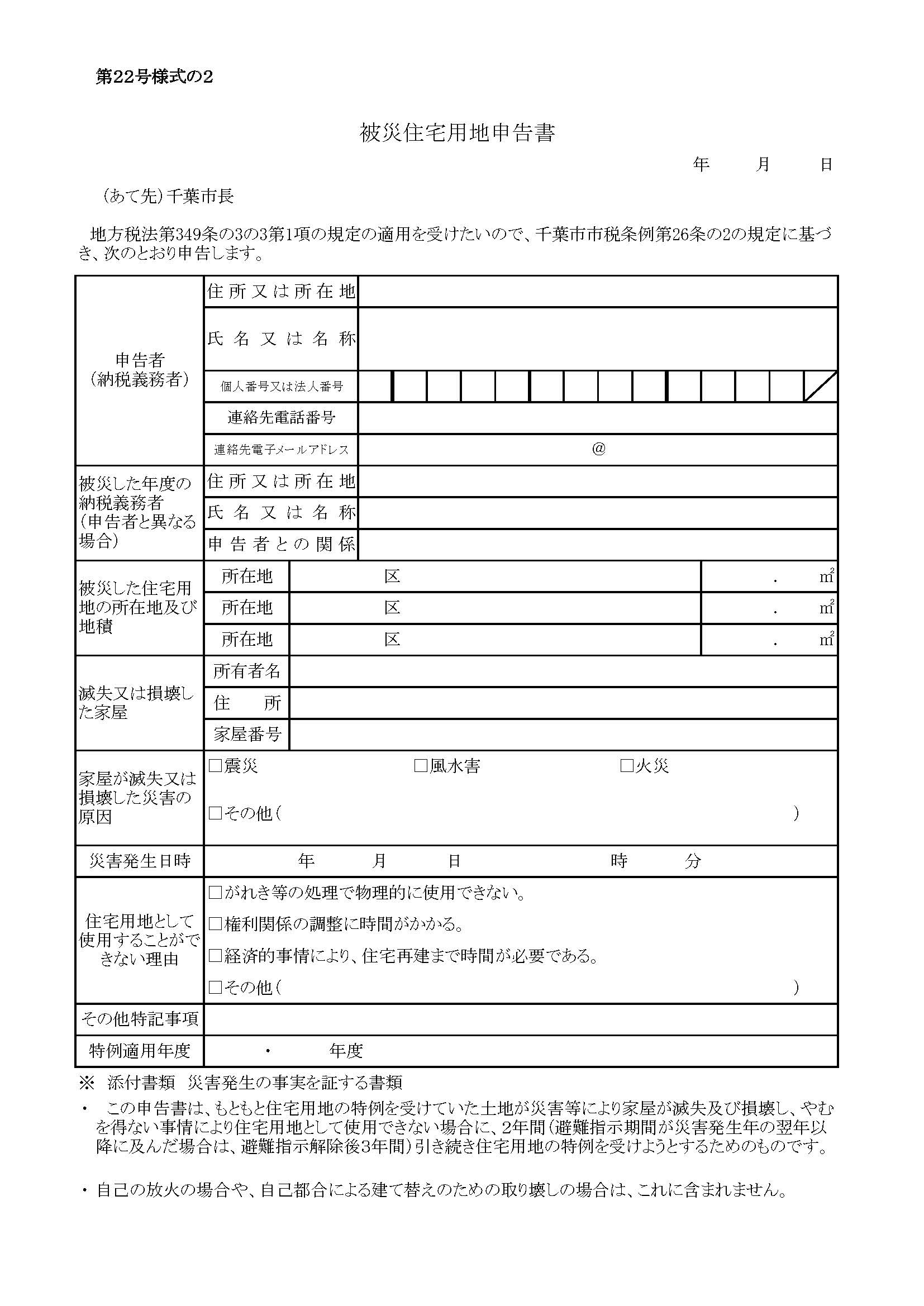

震災、風水害等により被災した「住宅用地のみなし特例」の適用にあたっては、所有者から市町村長への申告が必要とされています。

これは、市町村の市税条例で定められていますが、ここに例として千葉市の『被災住宅用地申告書』を紹介します(「千葉市のサイト」より)。

<『被災住宅用地申告書(千葉市)』>

2023/09/27/08:00